Er du i tvivl om, hvornår og hvordan du kan tjekke din årsopgørelsen? Så er du kommet til det rette sted.

I denne guide vil vi se nærmere på disse spørgsmål og give dig alle de informationer, der er nødvendige for at forstå, hvordan årsopgørelsen fungerer, og hvilke muligheder den giver dig for at tjekke din skat og betale det du skylder.

Vi vil se på forskellige eksempler på, hvordan man kan bruge årsopgørelsen til at tjekke sin skat og selvfølgelig forklare hvorfor dette er vigtigt.

Så lad os begynde!

Hvornår kan man se sin årsopgørelse i 2023?

Hvert år er din årsopgørelse klar til at blive set i marts. Årsopgørelsen 2023 er klar den 11. marts 2024. Årsopgørelsen giver dig et overblik over, om du har betalt for lidt eller for meget i skat sidste år.

Hvis du har betalt for lidt i skat, skal du betale restskat senest den 1. juli 2024. Det er vigtigt, at du betaler denne restskat rettidigt, så du undgår skattesmæk.

Hvis du har betalt for meget i skat, får du automatisk pengene tilbage på din NemKonto, inden for 14 bankdage. Det er en god idé at tjekke din årsopgørelse, så du er sikker på, at du betaler den korrekte skat.

Hvad er årsopgørelse?

Årsopgørelsen er et vigtigt dokument, der viser, hvad du har haft af indkomst og fradrag, og hvor meget skat du har betalt i det forløbne år. Det er en oversigt over din skat for sidste år, og det er et værktøj, der hjælper dig med at holde styr på dine skatter og betale den korrekte skat.

Du kan bruge årsopgørelsen til at tjekke, om der er noget, du har glemt at betale, eller om der er noget, du har betalt for meget. Årsopgørelsen kan også bruges til at sikre, at du betaler den korrekte skat og undgår skattesmæk.

Du kan se årsopgørelsen for det forløbne år på Skat.dk, og du kan se de detaljerede tal for alle de fradrag, du har haft, og alle de indkomster, du har haft. Du kan også se, hvor meget skat du har betalt, og hvor meget du stadig skylder.

Årsopgørelsen er et vigtigt dokument, som du bør kende godt til, hvis du vil sikre, at du betaler den korrekte skat og undgår skattesmæk.

Hvordan får man adgang til årsopgørelse?

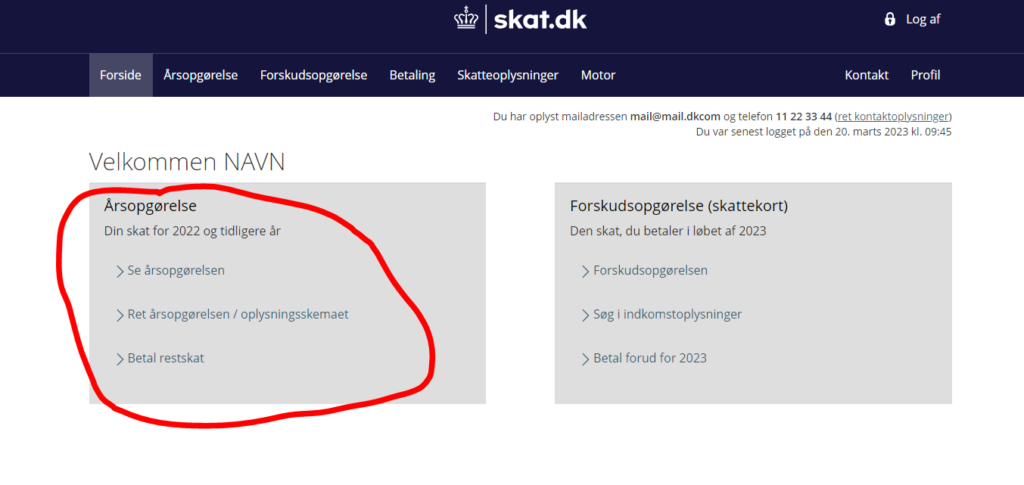

Årsopgørelse 2023 kan findes ved at logge ind på Tastselv Borger. Det er den officielle platform, som SKAT bruger til at sende årsopgørelser ud. Når du logger ind, vil du se alle de årsopgørelser, der er knyttet til din profil. Du kan også downloade årsopgørelsen i PDF-format og gemme den på din computer.

For at få adgang til årsopgørelse 2023 skal du logge ind på Tastselv Skat og vælge “Årsopgørelse” i menuen. Her kan du se din årsopgørelse for 2023. Du kan også se årsopgørelser fra tidligere år, hvis du ønsker det.

Når du har fået adgang til årsopgørelsen, skal du gennemgå den og sørge for, at alle oplysninger er korrekte. Du skal også tjekke, om du har betalt den korrekte skat og om du har penge tilbage eller skal betale skat.

Hvis du ikke nåede at rette din årsopgørelse for 2022 inden den 1. maj 2023, kan du stadig nå det. Du skal blot logge ind på Tastselv Skat og vælge “Årsopgørelse” i menuen. Her kan du finde din årsopgørelse for 2022 og rette eventuelle fejl, der måtte være i den.

Hvordan udarbejdes årsopgørelsen?

Årsopgørelsen udarbejdes af Skattestyrelsen. Når de laver din årsopgørelse, tager de udgangspunkt i de oplysninger, de har om din indkomst, renter, fradrag og andre skatterelevante forhold. Skattestyrelsen bruger disse oplysninger til at beregne din skat.

Årsopgørelsen er den mest detaljerede oversigt over din skat. Den viser, hvad du har haft af indkomst og fradrag, samt hvad du har betalt i skat. Den viser også, om du har betalt for lidt eller for meget skat.

Du kan selv rette din årsopgørelse, hvis du ved, at dine forhold har ændret sig, eller hvis du opdager fejl i de oplysninger, Skattestyrelsen har. Det kan du gøre ved at kontakte Skattestyrelsen og bede dem rette årsopgørelsen. Det er vigtigt, at du retter din årsopgørelse, så du betaler den korrekte skat og undgår skattesmæk.

Når årsopgørelsen er klar, vil du modtage en meddelelse om det. Du kan derefter se årsopgørelsen på Skattestyrelsens hjemmeside (skat.dk). Du skal logge ind med dit NemID for at få adgang til årsopgørelsen.

Hvis du har spørgsmål til årsopgørelsen, kan du kontakte Skattestyrelsen. De kan hjælpe dig med at forstå årsopgørelsen og hjælpe dig med at rette den, hvis det er nødvendigt.

Hvordan sikrer man at betale den korrekte skat og undgå skattesmæk?

For at sikre dig mod at få et skattesmæk, skal du sørge for, at Skattestyrelsen har de rigtige oplysninger om dine indtægter, renter og eventuelle fortjenester i forbindelse med eksempelvis salg af bolig. Det er vigtigt, at alle oplysninger er korrekte og ajourførte, da dette kan påvirke din skattepligt.

Du skal også være opmærksom på, om du har haft sekundære indtægtskilder så som honorarer, aktiegevinster eller medarbejderbonusser, som ikke er trukket skat af ved udbetaling. Disse skal du indberette til Skattestyrelsen med det samme.

Du skal også være opmærksom på, om dine renteforhold ændrer sig. Dette kan have betydning for, hvor meget du skal betale i skat. Hvis du har færre renteudgifter, betyder det lavere skattefradrag. Hvis du har flere renteindtægter, betyder det højere skattepligt.

Hvis du får et skattesmæk og hvis du ikke kan betale det hele på én gang, kan du søge om en betalingsaftale hos Skattestyrelsen. Dette gøres ved at udfylde og indsende blanketten ”Anmodning om betalingsaftale”, som du kan finde på Skattestyrelsens hjemmeside. Det er vigtigt at være opmærksom på, at der kan være gebyrer og renter forbundet med en betalingsaftale.

For at sikre, at du betaler den korrekte skat og undgår skattesmæk, anbefaler vi, at du regelmæssigt tjekker din årsopgørelse og holder øje med ændringer, der kan have betydning for din skattepligt.

Eksempler på, hvordan man tjekker årsopgørelsen

Årsopgørelse 2023 er et vigtigt dokument, som enhver skatteyder skal kontrollere nøje. Det giver et detaljeret overblik over skattepligtige indkomster og udgifter, som kan bruges til at beregne den korrekte skat og undgå skattesmæk. Nedenfor er to eksempler på, hvordan man kan tjekke årsopgørelsen for at sikre, at den er korrekt og komplet:

- Et eksempel på en årsopgørelse 2023 kan se sådan ud:

Årsopgørelse for 2022

Personlig indkomst: 300.000 kr.

AM-bidrag: -11.400 kr.

Ligningsmæssige fradrag: -30.000 kr.

Skattepligtig indkomst: 258.600 kr.

Skat af personlig indkomst: -64.650 kr.

Sundhedsbidrag: -0 kr.

Kommuneskat: -58.950 kr.

Kirkeskat: -2.586 kr.

Bundskat: -0 kr.

Mellemskat: -0 kr.

Topskat: -0 kr.

Skatteværdi af personfradrag: +9.600 kr.

Skat i alt: -116.586 kr.

Tilbageholdt A-skat og AM-bidrag: -120.000 kr.

Overskydende skat: +3.414 kr.

- Et andet eksempel på en årsopgørelse 2023 kan se sådan ud:

Årsopgørelse for 2022

Personlig indkomst: 500.000 kr.

AM-bidrag: -19.000 kr.

Ligningsmæssige fradrag: -40.000 kr.

Skattepligtig indkomst: 441.000 kr.

Skat af personlig indkomst: -110.250 kr.

Sundhedsbidrag: -0 kr.

Kommuneskat: -100.620 kr.

Kirkeskat: -4.410 kr.

Bundskat: -14.880 kr.

Mellemskat: -18.900 kr.

Topskat: -15.750 kr.

Skatteværdi af personfradrag: +9.600 kr.

Skat i alt: -255.210 kr.

Tilbageholdt A-skat og AM-bidrag: -240.000 kr.

Restskat: +15.210 kr.

Hvis man tjekker årsopgørelsen grundigt og kontakter Skat, hvis der er nogle manglende oplysninger, så kan man sikre, at årsopgørelse 2023 er korrekt og komplet. Dette vil hjælpe en med at betale den korrekte skat og undgå skattesmæk.

Er du ikke helt sikker på, at du forstår alle punkter i din årsopgørelse? Så har vi samlet en liste til dig over alle punkterne forneden.

Liste over hvad alle punkterne i din årsopgørelse betyder

- Personlig indkomst (rubrik 11): Det er den samlede indkomst, du har haft i løbet af året, før du har trukket nogle fradrag fra. Det kan være løn, SU, pension, renteindtægter, pengegaver og meget mere.

- AM-bidrag (rubrik 26): Det er et bidrag til arbejdsmarkedsfonden (arbejdsmarkedsbidrag), som du skal betale af din personlige indkomst. Det er 8 % af din indkomst, og det bliver trukket automatisk af din arbejdsgiver eller udbetaler.

- Ligningsmæssige fradrag (rubrik 27): Det er de fradrag, du kan få for nogle udgifter, som du har haft i forbindelse med din indkomst. Det kan være fagforeningskontingent, befordringsfradrag, renteudgifter, håndværkerfradrag og meget mere.

- Skattepligtig indkomst (rubrik 29): Det er den indkomst, som du skal betale skat af. Det er din personlige indkomst minus AM-bidraget og de ligningsmæssige fradrag.

- Skat af personlig indkomst (rubrik 31): Det er den skat, du skal betale af din personlige indkomst. Det er 8 % af din indkomst plus et tillæg på 0,9 %.

- Sundhedsbidrag (rubrik 32): Det er et bidrag til sundhedsvæsenet, som du skal betale af din skattepligtige indkomst. Det er 0 % i 2022, da det er blevet afskaffet.

- Kommuneskat (rubrik 33): Det er den skat, du skal betale til din kommune af din skattepligtige indkomst. Satsen varierer fra kommune til kommune, men ligger typisk mellem 23 % og 26 %.

- Kirkeskat (rubrik 34): Det er den skat, du skal betale til folkekirken af din skattepligtige indkomst. Du skal kun betale kirkeskat, hvis du er medlem af folkekirken. Satsen varierer fra kommune til kommune, men ligger typisk mellem 0,5 % og 1,3 %.

- Bundskat (rubrik 35): Det er den skat, du skal betale af den del af din skattepligtige indkomst, som overstiger bundfradraget på 46.200 kr. i 2022. Satsen er 12,14 %.

- Mellemskat (rubrik 36): Det er den skat, du skal betale af den del af din skattepligtige indkomst, som ligger mellem mellemskattegrænsen og topskattegrænsen i 2023, som du kan læse mere om her.

- Topskat (rubrik 37): Det er den skat, du skal betale af den del af din skattepligtige indkomst, som overstiger topskattegrænsen på 531.000 kr. i 2022. Satsen er 15 %.

- Skatteværdi af personfradrag (rubrik 39): Det er det beløb, som du får i fradrag i din samlede skat. Personfradraget er et grundlæggende fradrag for alle skatteydere på 9.600 kr. i 2022. Skatteværdien beregnes ved at gange personfradraget med den laveste skattesats, som du betaler, som er 8 %.

- Skat i alt (rubrik 40): Det er den samlede skat, som du skal betale for året. Det er summen af skat af personlig indkomst, sundhedsbidrag, kommuneskat, kirkeskat, bundskat, mellemskat og topskat minus skatteværdien af personfradrag.

- Tilbageholdt A-skat og AM-bidrag (rubrik 41): Det er det beløb, som din arbejdsgiver eller udbetaler har trukket i skat og AM-bidrag af din indkomst i løbet af året. Det er et acontobeløb, som er baseret på din forskudsopgørelse.

- Overskydende skat (rubrik 42): Det er det beløb, som du har betalt for meget i skat i forhold til din årsopgørelse. Det vil sige, at din tilbageholdte A-skat og AM-bidrag er større end din skat i alt. Du vil få pengene tilbage fra Skattestyrelsen.

- Restskat (rubrik 43): Det er det beløb, som du har betalt for lidt i skat i forhold til din årsopgørelse. Det vil sige, at din tilbageholdte A-skat og AM-bidrag er mindre end din skat i alt. Du vil skulle betale pengene tilbage til Skattestyrelsen.